Sebbene nessuno vorrebbe mai trovarsi nella situazione di dover compilare un CID, in caso di incidente è meglio sapere cosa fare e come è opportuno comportarsi. Tra le cose principali da sapere di sicuro rientra la corretta compilazione del CID, o come lo chiamano gli addetti ai lavori, del modulo CAI: Constatazione Amichevole di Incidente. Scopriamolo assieme: io sono Salvatore Anfuso, e di mestiere faccio il patrocinatore stragiudiziale.

Compilare correttamente il modulo CAI

Negli attimi concitati che seguono un evento nefasto e drammatico quale un sinistro stradale, è normale che non si abbiano le idee chiare su come compilare il CID. La paura di sbagliare, di non scrivere tutto, di inserire informazioni che possono compromettere la propria posizione o di dimenticare qualcosa, sono normali in chi gli incidenti li vede solo in televisione, in seconda serata, nei film d’azione.

Iniziamo col dire che quando si parla di modulo blu, di CID o di CAI, ci si sta riferendo alla stessa cosa: il modello che viene consegnato al contraente di una polizza RC auto al momento della stipula, per appuntare i dati dei veicoli e delle persone coinvolte in un eventuale sinistro stradale. Di solito lo si infila nel cassettino della plancia e ce lo si dimentica, magari con la speranza di non doverlo usare mai. Ma se stai leggendo questo articolo, o sei una persona curiosa oppure ti è appena capitato un incidente stradale e stai cercando sul web istruzioni su come compilare correttamente il CID. Se il tuo caso rientra nella seconda casistica continua la lettura.

Perché compilare il CID?

Il motivo per cui è sempre conveniente compilare il modulo CAI è che il CID serve a denunciare il sinistro, soprattutto in caso di monofirma, e ottenere così più in fretta il risarcimento dovuto. Infatti se compilato correttamente e in modo completo, il CID può contribuire a ridurre i tempi di attesa dell’offerta da parte della Compagnia Assicuratrice soccombente.

Per quanto si possa essere di corsa, compilare per bene il modulo CAI è nell’interesse di tutti. Rimandare a un secondo momento la constatazione amichevole, al contrario, può far sorgere più problemi di quanti se ne possano immaginare. Il giorno dopo, infatti, diventano tutti esperti d’infortunistica stradale e prontissimi a non riconosce – o non ricordare più – come i fatti si siano svolti davvero.

Cosa serve per compilare il modulo CID?

Per compilare correttamente il modulo CID, sono necessari:

- il modulo CID

- i Libretti delle rispettive automobili

- le Patenti di entrambi i conducenti

- i Certificati delle due assicurazioni

- una penna e un po’ di Pazienza

Cosa succede se la controparte non vuole firmare il CID?

Nessuna paura: compila e firma il tuo lato del modulo, e poi portalo da noi. Ricordati di appuntare perlomeno la targa del veicolo della controparte e la sua Compagnia Assicuratrice. In alternativa potresti scattare una foto dei veicoli coinvolti, ricordandoti di riprendere le targhe, il luogo in cui è avvenuto l’incidente e i danni subiti dai mezzi. Noi raccoglieremo tutte le informazioni necessarie a formulare una corretta richiesta di risarcimento danni e la invieremo alla Compagnia assicuratrice più opportuna.

Nota: In caso di una sola firma non si è più in presenza di una constatazione amichevole, ma di una denuncia di sinistro. Averla fatta andrà comunque nell’interesse del danneggiato. Se l’altro non solo non vuole firmare, ma addirittura ha fretta di andarsene o scappa via: non bisogna perdere la calma. Chiama le autorità e aspetta sul posto il loro arrivo. Ricorda che è sempre meglio avere più prove e testimoni possibili dell’accaduto.

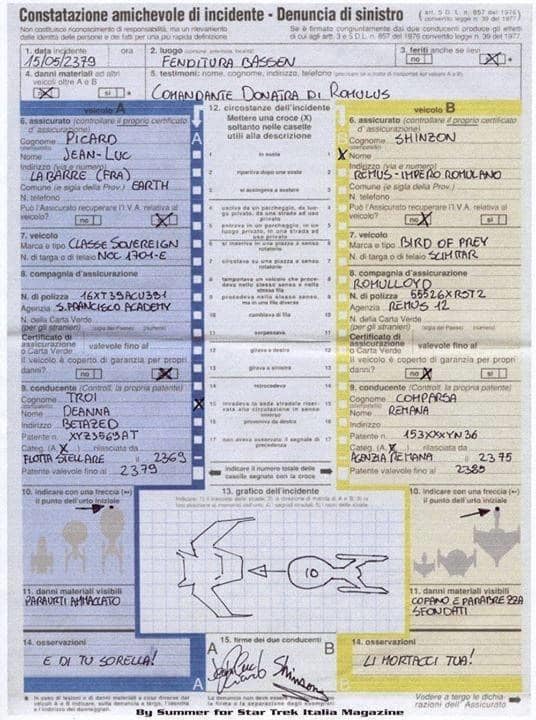

Come è strutturato il modulo CAI?

Il modulo CAI si compone di quattro pagine disposte su due fogli. La prima pagina, a sinistra, serve per la raccolta dei dati essenziali. La seconda, a destra, serve a raccogliere ulteriori informazioni. Entrambe si articolano su due colonne distinte per colore. In mezzo c’è una parte bianca riservata alle circostanze dell’incidente, compresa un’area dedicata alla ricostruzione grafica della dinamica. Esistono anche una terza e una quarta pagina. La terza è un modulo prestampato, in genere adoperato per denunciare i danni del sinistro. Lo si deve scaricare dal web e compilarlo, ma rivolgendoti a noi potrai farne a meno. La quarta pagina, infine, è quella delle istruzioni.

Come si compila il CID?

Nell’intestazione del primo foglio, dal punto 1 al punto 5, devono essere inseriti i dati riguardanti il sinistro: data, ora e luogo. Se ci sono dei feriti, anche lievi, è bene indicarlo. Se durante l’urto sono stati danneggiati oggetti diversi dai due veicoli, anche personali, come un computer, il cellulare, gli occhiali da vista, è bene indicarlo. Se ci sono testimoni che hanno assistito all’urto, compresi i trasportati, bisogna inserire i loro nomi e contatti nell’apposito rigo. È molto importante indicarli subito.

Nelle due colonne speculari, blu e gialla, si devono inserire i dati dei due veicoli, i contraenti delle rispettive polizze, le rispettive compagnie assicurative e i conducenti. Il contraente della polizza e chi guidava il veicolo al momento dell’urto potrebbero non essere la stessa persona. Il contraente, ad esempio, potrebbe essere il papà, ma l’automobile la guidava il figlio. Per cui è bene indicarlo. Inserire con cura e in modo completo i dati di carattere anagrafico, è importante per ridurre i tempi di apertura della pratica.

Nota: Se sono coinvolti più veicoli, ad esempio in caso di un tamponamento multiplo, si possono usare più moduli CID, o in alternativa, appuntare le targhe e i nominativi dei rispettivi ulteriori veicoli nella seconda pagina dello stesso modulo.

I punti dal 10 al 13 sono destinati a indicare i danni riportati dai veicoli e la dinamica dell’incidente. In basso, su ogni lato, sono presenti tre figure prestampate: motoveicolo, automobile e furgone. Anteponendo una crocetta sull’immagine giusta si deve indicare il punto iniziale dell’urto. Ad esempio, se un furgone tampona una Fiat Panda ferma al semaforo rosso, il primo metterà una crocetta sul muso della figura del furgone e il secondo sul posteriore della figura dell’automobile. Ciascuno nella rispettiva colonna. La sezione grafica, al punto 13, può spaventare. Infatti viene richiesto di disegnare a mano la dinamica del sinistro. Nessuna paura: non è necessario realizzare un’opera d’arte.

La sezione 12 – circostanze dell’incidente – è la più importante, e non va assolutamente trascurata. L’ammissione di colpa accanto agli spazi riservati alle firme, ad esempio, è molto meno importante. Se per un eccesso di zelo qualcuno si assume una colpa che non trova poi riscontro nella dinamica dell’incidente, questa ammissione non viene presa in considerazione. Il CID, infatti, non costituisce di per sé un’ammissione di responsabilità. Quello che rende efficace in sede di risarcimento il modulo in questione, invece, è proprio la ricostruzione della dinamica. Nella sezione 12, quindi, è opportuno inserire le crocette nel posto giusto.

Esempio

Se il furgone A tampona il veicolo B mentre questo è fermo al semaforo rosso, allora il conducente B dovrà inserire una crocetta al punto 1 e il conducente A al punto 8, ognuno nella rispettiva colonna. Se si riscontrano più circostanze corrispondenti alla dinamica dell’incidente, possono venire barrate più caselle. Il numero totale dovrà essere indicato alla fine, nell’apposito spazio.

Compilare il modulo CAI, come si è visto, non è quello scoglio insormontabile che tutti pensano. Bastano pochi minuti di pazienza e un po’ di attenzione. Ad inviare la lettera di apertura del sinistro, organizzare la perizia e a negoziare il risarcimento ci pensiamo poi noi di DIELLE Infortunistica. I nostri recapiti li trovi qui.

Latest posts